Succession/Donation

Au moment du décès se met en place la succession du défunt.

Celle-ci est souvent synonyme de droits à payer. Heureusement cela se prépare afin de les limiter.

La masse successorale qui va servir pour le calcul de la taxation est composée de l'actif ( biens immobiliers et mobiliers ainsi que les comptes courants, livrets d'épargne etc...) - le passif ( les dettes du défunt). Certains biens ne rentrent pas dans le calcul de l'actif successoral ( bois et forêt, monuments historiques, contrats d'assurance vie etc...)

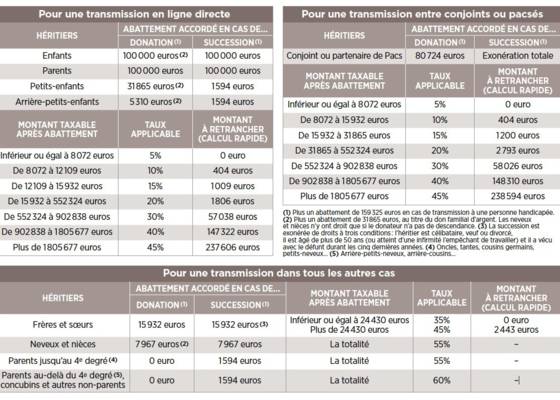

Une fois la masse successorale calculée voici un tableau récapitulatif des abattements en fonction des liens de parenté ainsi que les montants taxables après abattement.

Le calcul des droits de succession entre époux dépend des régimes matrimoniaux choisis et des dates d'acquisition des biens.

- Pour la communauté réduite aux acquêts ( régime "classique). Les biens propres sont ceux acquis avant le mariage par chacun des époux et les biens communs ceux acquis après le mariage. Un héritage ou une donation restent des biens propres peut importe la date.

- Pour le régime de séparation de biens chaque époux dispose de ses biens propres acquis avant et pendant le mariage. Il peut y avoir des biens communs notamment immobiliers acquis en indivision entre les époux.

- En régime de communauté universelle tous les biens sont communs, peu importe qu'ils soient acquis avant ou après le mariage.

Pour les couples non mariés et pacsés sans testament, et sans enfant, leurs héritiers sont leurs parents, à défaut leurs frères et sœurs etc... Cela peut avoir une incidence notamment s'il y a un bien immobilier d'où l'importance de se marier ou de se pacser avec un testament.

Pour le conjoint survivant:

La propriété d'un bien est composée de:

- l’abusus, soit la possibilité de disposer de la chose.

- l’usus, qui est le pouvoir d’utiliser celle-ci.

- le fructus qui permet d’en retirer les fruits et d'occuper la chose.

La pleine propriété est le fait de posséder l'usufruit ( le droit d'occuper et de récolter les fruits du bien) et la nue propriété ( le droit de vendre le bien).

Si le couple a un enfant le conjoint survivant doit choisir entre 1/4 en pleine propriété ou la totalité de l'usufruit. Sans réponse par écrit sous 3 mois on considère qu'il aura opté pour l'usufruit.

Si il y a un enfant d'une première union, l'époux survivant a 1/4 en pleine propriété.

Il peut y avoir une donation dernier vivant qui se fait du vivant auprès du notaire et qui permet de protéger son conjoint en lui permettant de bénéficier de l'usufruit du bien jusqu'à sa mort. Personne ne peut l'obliger à quitter le bien immobilier.

Les abattements liés à l'assurance vie:

Les contrats d'assurance vie permettent de se constituer un capital qui ne sera pas taxable au moment de la succession ( en dessous de certains montants). Voici comment cela fonctionne.

Pour les contrats après 1991 l'assuré peut donner avant ses 70 ans jusqu'à 152 500€ / bénéficiaire et après ses 70 ans 30 500€ tous bénéficiaires confondus.

Il est possible du vivant de faire des donations manuelles jusqu'à 31 865€/ parent/enfant/ petit enfant sans taxation tous les 15 ans.

Les biens immobiliers et les contrats de capitalisation peuvent aussi faire l'objet de donation. En fonction des abattements qui s'appliquent par période de 15 ans. (voir 1er tableau.)

Stratégie:

Il existe plusieurs façons de préparer la transmission de son patrimoine et plusieurs placements pour répondre à une stratégie adaptée.

Nous travaillons régulièrement avec nos clients sur ce sujet.

Parce que vos placements et vos donations doivent être réellement adaptés à vos projets, contactez nous afin de calculer les droits de succession et définir ensemble la bonne stratégie.